In Zahlen: von Stahl zu Fahrzeugen

17 March 2018

Angedeutete US-Zölle auf Fahrzeuge stellen jene gegen Stahl und Aluminium in den Schatten. In Europa können diese Maßnahmen regional gänzlich unterschiedliche Effekte zeigen.

Kommentar von Julia Grübler

Die Ankündigung von Zöllen auf Stahl- und Aluminiumprodukte des US-Präsidenten Donald Trump schlug hohe Wellen. Auch europäische Unternehmen wären durchaus von Zöllen im Ausmaß von 10% auf Aluminium sowie 25% auf Stahl betroffen. Die von EU-Kommissionspräsident Jean-Claude Juncker und Handelskommissarin Cecilia Malmström erwähnten Produkte von Erdnussbutter über Levis Jeans und Harley Davidson Motorräder erwecken allerdings schon fast den Eindruck, als wollte man sich über die Handelskriegsankündigung seitens der USA lächerlich machen. Sollte es eine Provokation gewesen sein, hat sie auf Herrn Trump gewirkt, denn als Vergeltungsmaßnahme in 2. Runde spricht er von 35% Zöllen auf Fahrzeuge (so wie er es, allerdings mit einer anderen Begründung bereits im Jänner 2017 getan hat).

Diese Maßnahme hätte gänzlich andere Dimensionen, sowohl was das Handelsvolumen als auch die betroffenen Länder angeht. Weltweit wurden im Jahr 2015 Stahl-, Eisen- und Aluminiumprodukte (im Folgenden kurz SEA-Produkte) im Wert von 745 Milliarden US-Dollar gehandelt. Der Handel mit Fahrzeugen belief sich im selben Jahr auf fast das doppelte Volumen mit über 1,3 Billionen US-Dollar. Die Gesamtexporte an SEA-Produkten in die USA summierten sich auf knapp 79 Milliarden US-Dollar, Exporte von Fahrzeugen in die USA waren jedoch mehr als 3,5 so hoch mit 282 Milliarden US-Dollar. [i]

Auch EU-Exporte von Fahrzeugen und SEA-Produkten in die USA belaufen sich auf mehrere Milliarden US-Dollar. SEA-Produkte im Wert von 13 Milliarden US-Dollar wurden im Jahr 2015 in die USA exportiert. Diese Zahl steht 58 Milliarden US-Dollar an Fahrzeugexporten in die USA gegenüber.

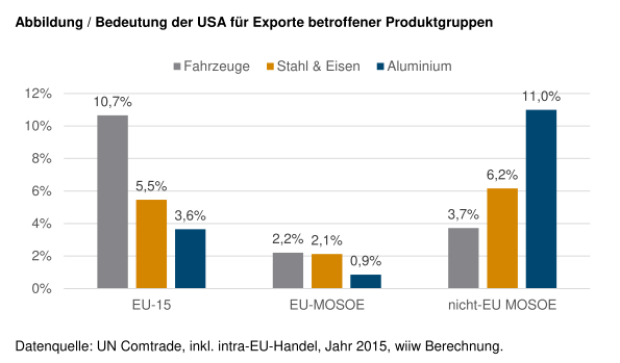

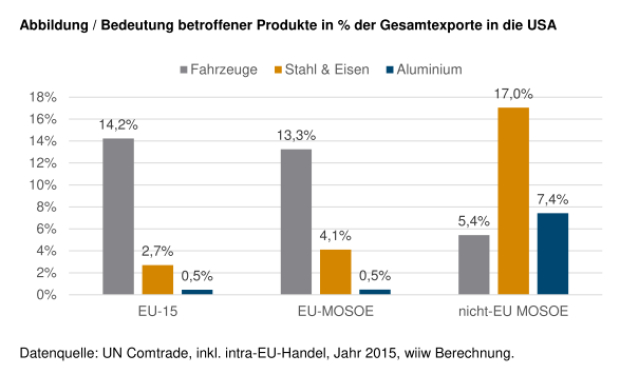

Gemessen an den Gesamtexporten kommt SEA-Produkten mit einem Anteil von 0,3% für die EU-15 und 0,1% für die EU-Mitglieder in Mittel-, Ost-, und Südosteuropa (MOSOE) wenig Bedeutung zu. Für die Stahlindustrien in den einzelnen Mitgliedsstaaten stellen Exporte in die USA jedoch einen wesentlichen Teil der Gesamtexporte dar. Über 10% der griechischen und irischen SEA-Exporte waren im Jahr 2015 für den US-Markt bestimmt (siehe nachstehende Tabelle). SEA-Exporte aus den EU-Ländern in MOSOE waren mit 817 Millionen US-Dollar im Jahr 2015 wesentlich geringer und primär auch für andere Märkte bestimmt. Außerhalb der EU wären die Stahlindustrien in Russland und der Türkei besonders betroffen, die im Jahr 2015 9.2% bzw. 8.9% ihrer Exporte in den USA absetzten.

Zölle auf Fahrzeugexporte würden in erster Instanz vornehmlich fünf EU-15 Länder betreffen, allen voran natürlich Deutschland, mit Exporten über 35 Milliarden USD [von insgesamt 58 Milliarden USD der gesamten EU-28]. 15% der gesamten deutschen Fahrzeugexporte waren für den US-Markt bestimmt. Das entspricht auch 28% der gesamten deutschen Exporte in die USA bzw. 2,7% der deutschen Exporte weltweit. Auch über 10% der britischen und italienischen Fahrzeugexporte richteten sich an die USA und repräsentieren über 10% der Gesamtexporte in die USA. In EU-MOSOE sind direkte Exporte aus Ungarn und der Slowakei betroffen. Hier ist aber noch nicht berücksichtigt, dass gerade die EU-MOSOE stark in die Liefer- und Produktionsketten der deutschen Autoindustrie eingebettet sind und sie dadurch auch indirekt Schaden nehmen würden. In geringerem Ausmaß würden Zölle auf Fahrzeuge Länder außerhalb der EU treffen.

Einen Handelsumlenkungseffekt können wir in der östlichen EU-Nachbarschaft erwarten, wo SEA-Produkte einen wesentlichen Anteil an den Gesamtexporten in die USA darstellen, aber einen wesentlich geringeren Anteil an den Gesamtexporten. Hervorzuheben sind hier Kasachstan (29%), Russland (27%), die Türkei (20%) und die Ukraine (50%). Notfalls alternative Absatzmärkte zu finden könnte für die EU-Automobilindustrie dagegen schwieriger sein, da der US-Markt ein Zehntel der Fahrzeugexporte absorbiert.

Die Top-Handelspartner der USA in beiden Produktkategorien sind jedoch Kanada und Mexiko – die „Noch-NAFTA“-Vertragspartner. Die weltweit größten Exporteure sowohl von SEA-Produkten als auch von Fahrzeugen stimmen nicht mit den wichtigsten Handelspartnern der USA in diesen Produktkategorien überein. Während den Top-10 SEA-Exporteure – darunter auch die USA und fünf EU-Länder angeführt von Deutschland auf Rang 2 hinter China – über den Zeitraum 2001-2016 57% der weltweiten Exporte zuzurechnen waren, stammten 24% der Exporte in die USA aus Kanada und 9% aus Mexiko. (Für Aluminiumprodukte weist Kanada sogar einen Anteil von 46% auf.) Den zweiten Rang nimmt China mit einem Anteil von 15%. Der globale Fahrzeugmarkt ist noch stärker konzentriert. 73% der weltweiten Fahrzeugexporte entfallen auf die Top-10 Exporteure. Hier sind Kanada und Mexiko mit Anteilen von 5,4% und 4,9% über den Zeitraum 2001-2016 auch unter den Top-10 gelistet. Ihr Anteil an den Exporten in die USA beläuft sich dagegen auf 26% für Kanada und 20% für Mexiko. Zusammen mit Japan (22%) und Deutschland (12%) sind sie für 80% der gesamten Fahrzeugexporte in die USA verantwortlich. Auch wenn der offiziell vom Weißen Haus genannte Grund für die Zolleinführung Sorgen um die nationale Sicherheit sind, scheinen die Maßnahmen sehr auf seine NAFTA-Partner zugeschnitten zu sein.

[i] HS ist die Produktklassifizierung „Harmonised System“ für internationale Handelsflüsse: Iron and steel (HS code 72), iron and steel articles (HS code 73), aluminium and articles thereof (HS code 76), vehicles other than railway or tramway rolling stock and parts and accessories thereof (HS code 87).