Aufschwung in Mittel-, Ost- und Südosteuropa stützt Österreichs Konjunktur

02 July 2024

Wachstum in Polen, Tschechien, Ungarn, der Slowakei, Slowenien und am Westbalkan hilft der stockenden heimischen Wirtschaft; China überholt Österreich bei neuen Investitionsprojekten in CEE

Image credit: istock.com

- Die Prognosen einiger wichtiger Handelspartner Österreichs in den mittel-, ost- und südosteuropäischen Ländern (MOSOEL) haben sich für 2024 verbessert und bieten somit für Österreich einen bedeutenden Wachstumsimpuls

- Die positive Wachstumsdifferenz zum Euro-Raum ist für 2024 sehr hoch und bleibt auch für 2025 und 2026 beachtlich

- Die besseren Aussichten in der MOSOE-Region haben sich jedoch nicht in den österreichischen Exporten niedergeschlagen, die im I. Quartal 2024 im Vergleich zum Vorjahr um fast 9% (8% ohne Russland) fielen

- Die österreichischen Importe aus den MOSOEL sind besonders stark zurückgegangen, wobei hier geringere Energieimporte aus Russland eine wichtige Rolle gespielt haben

- Chinesische Investitionen überholen österreichische Investitionen in der Region 2023, und sind hier insbesondere in Ungarn und der Autoindustrie prominent

- Insgesamt nahm die Investitionstätigkeit im I. Quartal 2024 in den MOSOEL stark ab, auch das österreichische Engagement verringerte sich

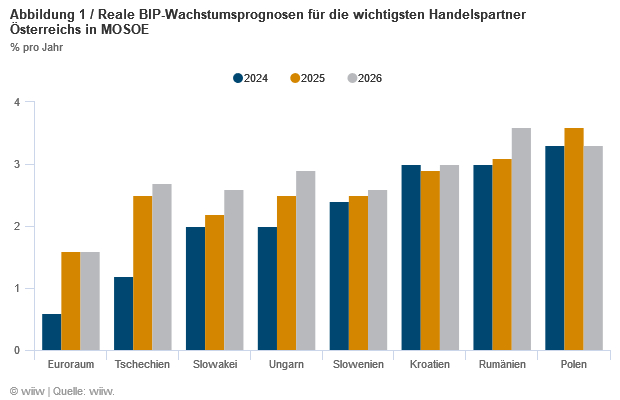

Bessere Wachstumsprognosen für 2024 bei den wichtigsten Handelspartnern in der MOSOE-Region erhöhen den Wachstumsimpuls für Österreich, der im Vergleich zum Euroraum schon sehr stark ist. Neben Deutschland, dem wichtigsten Handelspartner Österreichs, bestehen bedeutende Handels- und Investitionsbeziehungen zwischen Österreich und den Visegrád-Ländern, Rumänien, Slowenien und Kroatien. Die Wachstumsprogosen für die Slowakei, Ungarn, Kroatien und Polen, wurden für das Jahr 2024 leicht nach oben korrigiert, auch aufgrund besserer Ergebnisse im I. Quartal 2024. Besonders hervorzuheben sind Kroatien und die Slowakei mit überdurchschnittlichen Wachstumsraten von 3,9% und 2,7% im Vergleich zum Vorjahr. Generell liegen die für 2024 erwarteten BIP-Wachstumsraten zwischen 1,2% für Tschechien, 2% für die Slowakei, Ungarn und Slowenien und 3% für Kroatien, Rumänien und Polen (siehe Abbildung 1). Die Region bietet daher einen bedeutend höheren Wachstumsimpuls für Österreich als der Euro-Raum, der dieses Jahr nur um 0,6% wachsen wird. Dies ist besonders wichtig, da die Wirtschaftstätigkeit in Deutschland - als wichtigster Handelspartner Österreichs - dieses Jahr schwach ist.

Auch für die nächsten Jahre bietet der MOSOE-Raum höhere Wachstumsaussichten als der Euro-Raum. Mit der erwarteten Erholung im Euro-Raum in den kommenden Jahren werden sich auch die Aussichten für die MOSOE-Länder verbessern. Für einige der wichtigsten Handelspartner Österreichs haben sich die Prognosen für 2025 verbessert (Ungarn, Kroatien und Polen), für andere sind sie leicht zurückgegangen (Slowenien und Rumänien). Trotzdem liegen sie im Durchschnitt bei 3% für die Jahre 2025 und 2026 und somit wieder höher als der erwartete Anstieg im Euro-Raum, der bei 1,6% liegt.

Quelle: wiiw

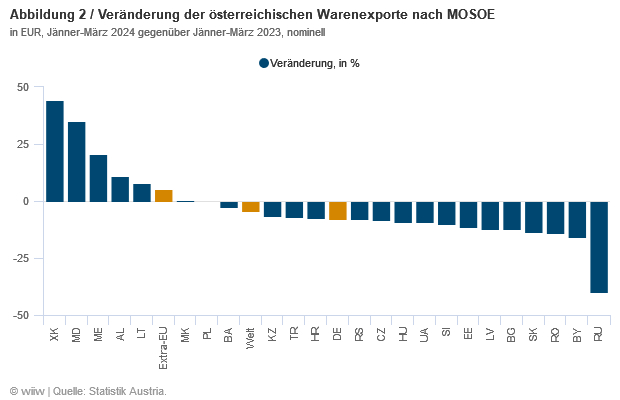

Die österreichischen Exporte in die MOSOE-Region sind im I. Quartal 2024 überdurchschnittlich stark gefallen. Die MOSOE-Länder spielen eine bedeutende Rolle im österreichischen Außenhandel. Insgesamt gingen 2023 22% der österreichischen Exporte in diese Region, wobei vor allem die Nachbarländer zu den wichtigsten Exportpartnern Österreichs zählen. Die Visegrád-Länder und Slowenien machten zusammen 15% der österreichischen Exporte aus. Zum Vergleich: Deutschland liegt mit 29% auf Platz eins. Im I. Quartal 2024 sind die österreichischen Exporte insgesamt um 4,6% im Vergleich zum Vorjahr gefallen, die Exporte nach MOSOE sogar um fast 9%. Ohne Russland betrug der Rückgang 8% (alle Zahlen basierend auf nominellen Werten). Abbildung 2 zeigt die Entwicklung der Exporte in die einzelnen Länder. Die Exporte konnten nur in fünf Ländern gesteigert werden, wobei hier vor allem Exporte in einige Westbalkanländer zunahmen. Insgesamt gehen jedoch nur ein kleiner Teil der österreichischen Exporte (1 % im Jahr 2023) in diese Ländergruppe. Mit einem Minus von 40% sind die Exporte nach Russland am stärksten zurückgegangen. Die wichtigsten Exportprodukte sind weiterhin medizinische und pharmazeutische Produkte, die nicht von den Sanktionen betroffen sind.

Quelle: Statistik Austria

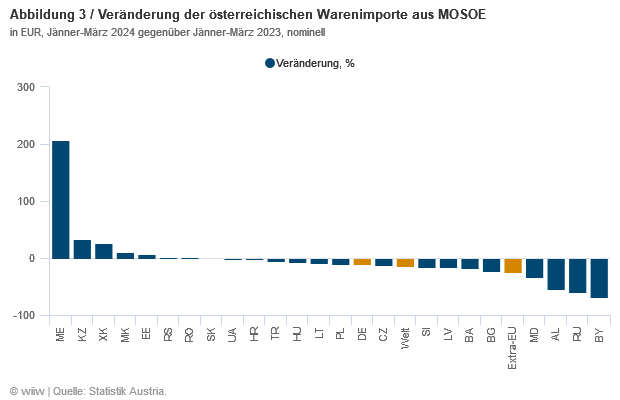

Die österreichischen Importe aus der MOSOE-Region sind im I. Quartal 2024 ebenfalls stark zurückgegangen, wobei hier geringere Importe (in nominellen EUR-Werten) aus Russland ausschlaggebend waren. Auch auf der Importseite spielen die MOSOE-Länder eine wichtige Rolle, die Anteile ähneln der auf der Exportseite. Insgesamt kamen 2023 21% der Importe aus den MOSOEL, 13% aus den Visegrád-Ländern und Slowenien. Im I. Quartal 2024 sind die Gesamtimporte Österreichs um 14,7% im Vergleich zum Vorjahr gesunden, die Importe aus der MOSOE-Region um 14% (alle Zahlen basierend auf nominellen Werten). Abbildung 3 zeigt die Importentwicklung der einzelnen Länder. Hier sieht man vor allem die starke Abnahme der Importe aus Russland (minus 60%) und aus Weißrussland (fast 70%). Im Falle Russlands ist Gas das wichtigste Importprodukt, hier spielen noch immer Preiseffekte eine wichtige Rolle. Die Importmenge ist zwar zurückgegangen, der Anteil des russischen Gases bleibt aber weiterhin sehr hoch (zuletzt 81% im April 2024). [1] Ohne Russland betrug daher der Rückgang der österreichischen Importe aus den MOSOEL nur 7%.

Quelle: Statistik Austria

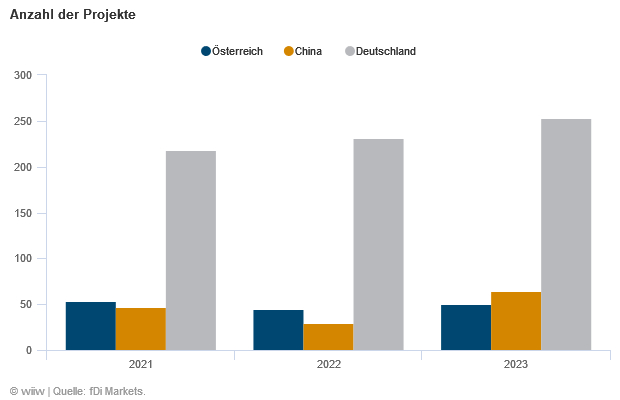

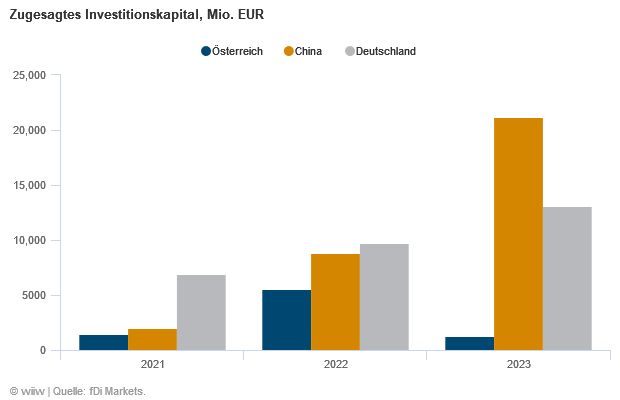

Österreichische Investitionen in der Region wurden 2023 von chinesischen überholt. Im Jahr 2023 baute China seine Präsenz als Investor in den MOSOEL deutlich aus und steigerte sowohl die Anzahl der Greenfield-Investitionsprojekte als auch das zugesagte Kapital im Vergleich zum Vorjahr (Abbildung 4). Damit überholte es Österreich, das für 2023 50 Greenfield-Investitionsprojekte in der Region ankündigte, verglichen mit 64 chinesischen Projekten. Deutschland hatte immer noch deutlich mehr Greenfield-Investitionsprojekte in der Region als China, aber China sagte einen viel höheren Kapitalwert zu: 21,1 Mrd. EUR gegenüber 13,0 Mrd. EUR. Für Österreichs Investoren rückten 2023 die benachbarten Länder wieder in den Fokus, wobei Kroatien und Ungarn die Hauptziele waren (wiiw Forecast Report No. Spring 2024, April 2024).

Abbildung 4 / Greenfield-Investitionen aus Österreich, China und Deutschland in MOSOE, 2021-2023

Quelle: fdi Markets

Chinesische Investition sind insbesondere in Ungarn und hier in der Autoindustrie prominent. Ungarn erhielt 2023 die meisten Greenfield-Projekte aus China unter den MOSOEL, wobei die Hälfte in den Transport- / Autocluster investiert wurde. Ende 2023 kündigte das chinesische Autounternehmen BYD den Bau einer neuen Autofabrik in Ungarn mit einer Jahreskapazität von 200.000 E-Autos an. Auch das chinesische Autounternehmen Great Wall Motor sucht einen neuen Standort in Europe, wobei Deutschland, Ungarn und Tschechien im Gespräch sind. Ungarn entwickelt sich zunehmend zu einem Zentrum für Elektroautos, wobei die Batterieproduktion mithilfe ausländischer insbesondere chinesischer, Investitionen stark ausgebaut wird. Für die österreichische Autozulieferindustrie eröffnen sich dadurch zukünftige Exportmöglichkeiten. Gleichzeitig jedoch steigen die Risiken aufgrund des höheren Wettbewerbs durch billige chinesische E-Autos in Europa.

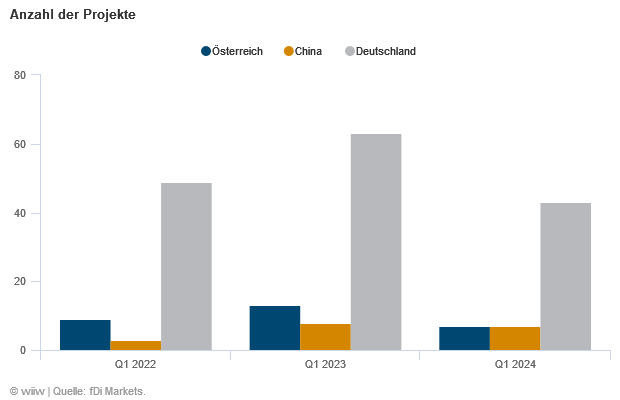

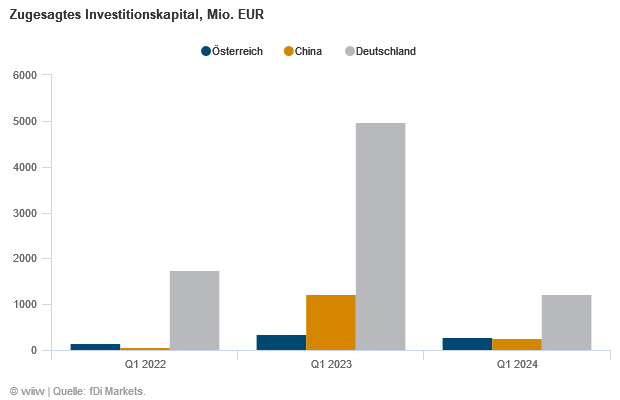

Das I. Quartal 2024 zeigt eine sehr schwache Investitionsentwicklung in den MOSOE-Ländern, auch das österreichische Engagement ist zurückgegangen. Investitionen in der MOSOE-Region im I. Quartal 2024 blieben insgesamt deutlich hinter den Werten der letzten Jahre zurück. Auch die Anzahl und das angekündigte Investitionskapital der österreichischen und chinesischen Greenfield-Projekte sind gesunken. Besonders stark gingen die Investitionen aus Deutschland zurück und die MOSOE-Region scheint an Attraktivität für deutsche Investoren zu verlieren (wiiw Monthly Report No. 7-8, July-August 2024) (Abbildung 5).

Abbildung 5 / Greenfield-Investitionen aus Österreich, China und Deutschland in MOSOE, Jänner-März 2022-2024

Quelle: fdi Markets